Alle vier Jahre kommt es zum Bitcoin Halving. Da es am 19.04.2024 wieder soweit ist und der Begriff sich mehr und mehr seinen Weg in die Mainstream-Medien bahnt, haben sich die Crypto Wingmen im Experten Talk der Thematik gewidmet. Dabei erklären sie dir, was das Halving überhaupt ist, welche Auswirkungen es in der Vergangenheit hatte und welche Rückschlüsse Investoren daraus auf das anstehende Halving ziehen können.

Mit dabei:

Anton: Co-Founder & Chief Investment Officer bei Fountainhead Digital und einer der 4 Wingmen, die im CryptoWingmen Kurs Krypto-Neulingen Wissen und Praxis vermitteln, um selbst am Markt aktiv zu werden.

Matthias: 20 Jahre in Banken, 7 Jahre in Krypto und zwischenzeitlich der wohl einzige Bitcoin Key Account Manager in Europa. Matthias ist ebenfalls Teil des Crypto Wingmen Experten Teams und ein hochgefragter Interviewpartner, wann immer es um Bitcoin, Blockchain und die gesamte Kryptoökonomie geht.

Du möchtest lieber lesen als gucken? Dann findest du hier das Transkript unseres Expertentalks.

Anton:

Anton:

Herzlich willkommen zu unserem Krypto Experten Talk. Heute habe ich mir den Matthias eingeladen und wir sprechen über das Thema Bitcoin Halving.

Matthias, freut mich, dass du da bist. Das Thema ist ja in aller Munde und wir werden heute sehr, sehr interessante Fragen besprechen.

Lass uns einfach direkt reinstarten.

Was ist das Having?

Wieso ist es so eine große Sache?

Werden sich die Preisanstiege aus der Vergangenheit auch diesmal wiederholen?

Was ist deine Prognose? Was ist meine Einschätzung? Und natürlich am wichtigsten für Zuschauer:innen, die davon profitieren wollen: Wie sollte man sich denn in Position bringen?

All das werden wir besprechen. Matthias schön, dass du da bist. Vielleicht nur ganz kurz ein paar Sätze zu dir. Stell dich doch mal kurz vor.

Matthias:

Matthias:

Hallihallo. Ich bin einer der Content Creators bei Crypto Wingmen und ich freue mich, mein seit 2016 rund um Bitcoin und die Blockchain aufgebautes Wissen weiterzugeben. Ich bin sozusagen aus der alten Schule von der Bank in den Crypto Space gewechselt und darf hier jetzt Vollzeit mit meinem Finanzblog Rette dein Geld Finanzwissen rund um Bitcoin und Co. weitergeben.

Anton:

Anton:

Super! Und du hast deine ersten Bitcoin 2016 gekauft?

Matthias:

Matthias:

Ja, und ich habe auch schon 2016 begonnen [an der Fachhochschule] vorzutragen.

Anton:

Anton:

Dann bist du sogar noch ein älterer Hase als ich, denn ich hab “erst” 2017 gestartet. Matthias, starten wir doch mal ganz sagt ins Thema rein, vor allem für diejenigen, die noch nicht so drin sind.

Was ist das? Bitcoin Halving?

Matthias:

Matthias:

Also rein technisch betrachtet ist das eigentlich überhaupt kein großes Event. Das sind zwei Zeilen Code, die der Bitcoin-Erfinder Satoshi Nakamoto schon bei der Erschaffung des Bitcoin-Netzwerkes eingebaut hat. Dabei handelt es sich um eine sich sozusagen selbst abwickelnde Software.

Und er hat folgendes damit sehr, sehr klug antizipiert: Steigendes Interesse.

Am 19.04.2024 wird das insgesamt bereits vierte Bitcoin Halving stattfinden. Ins deutsche übersetzt bedeutet das “Bitcoin Halbierung”.

Was hat Satoshi Nakamoto da genau gemacht?

Am Anfang hat das System noch mehr Stücke an Bitcoins sozusagen über die Maschine an den freien Markt gegeben. Das waren 50 Bitcoins pro Block, alle 10 Minuten. Und dann hat er aber etwas sehr kluges mit diesen zwei Zeilen Code eingebaut:

Er hat bestimmt, dass diese Belohnung alle 210.000 Blöcke halbiert wird. Das heißt, ab diesem Zeitpunkt werden täglich nur noch halb so viele Bitcoins vom System in den Markt abgegeben, wobei die maximale Obergrenze von 21.000.000 Bitcoins gleich bleibt. Und konkret sprechen wir dann ab dem 19. April nur noch von 450 Stück Bitcoins, die pro Tag in den Markt rausgehen.

Und davor waren eben 900 Stück Bitcoin pro Tag. Und wenn man sich das hochrechnet aufs Jahr, dann reden wir da von 160.000 bis 170.000 Bitcoins. Wenn man da eine Halbierung herbeiführt, dann reden wir von 80.000 Bitcoins. Und dann die nächste Halbierung: 40.000. Es werden sozusagen immer weniger Bitcoin Stücke frei an den Markt hinausgegeben bei einem gestiegenen Interesse.

Und das hat sich in der Vergangenheit sehr stark auch auf den Preis ausgewirkt.

Anton:

Anton:

Also ich fasse mal zusammen:

Wir haben eine Obergrenze von 21 Millionen Bitcoin und die ist auch so ziemlich unverrückbar. Da müsste die Mehrheit des Netzwerkes dafür optieren, das zu ändern. Das wird einfach nicht passieren. Also da ist die Bitcoin Community zu eingefleischt, als dass sie dieses elementare Herzstück der Obergrenze in irgendeiner Art und Weise verändern würden.

Also die 21 Millionen sind fix und auf dem Weg zu diesen 21 Millionen ist das im Endeffekt so, dass alle vier Jahre weniger neue Bitcoin auf den Markt kommen. Du hast es ja schon angesprochen: das ist nicht natürlich nur dann auch wirklich preissteigernd, wenn die Nachfrage steigt. Weil wenn etwas weniger wird, das niemanden interessiert…wieso sollte das irgendwas mit dem Preis machen?

Ich glaube, das ist ein Thema, auf das wir in weiterer Folge jetzt auch noch zu sprechen kommen sollten. Aber vielleicht noch mal ganz kurz für unsere Zuhörer: Wenn sich die Belohnung halbiert, dann verdienen die [Miner] ja nur noch die Hälfte. Das muss doch Auswirkungen auf die haben! Was sind das für Auswirkungen? Kannst du das erklären?

Matthias:

Matthias:

Na ja, die Männer müssen auf ihre Kosten schauen. Denn wenn ich plötzlich nur noch die Hälfte an Einnahmen habe, muss ich schauen, dass ich meine Kosten im Griff habe. Deswegen gehen immer mehr Miner zu erneuerbaren Energiequellen, die de facto nichts kosten. Windkraft, Sonne, Wasserkraft etc.

Das heißt, die haben Kosten weiterhin von der Hardware, denn die musst du für die Rechenprozesse im Mining weiterhin besorgen. Das gibt schon mal ein Kampf, denn das ist ein Multi-Milliarden-Markt weltweit: Wer bekommt die neuesten Rechner zu welchem Preis wann geliefert? Und wann gehen die dann mit welchem Strompreis ans Netz? Und da lässt sich keiner von diesen großen Mining Pools in die Karten schauen.

Das weiß man nicht so ganz. Wir haben jetzt ein All-Time-High in der gesamten Rechenleistung, die im Netzwerk drinnen ist und einige positionieren sich nun entsprechend innerhalb dieses Verdrängungswettbewerb. Die spekulieren einfach darauf, dass viele Mining Firmen nach dem Halving die Kosten nicht mehr tragen können und dann sozusagen abschalten müssen. Und ab diesem Zeitpunkt bekommen dann die Miner, die noch da sind, den Anteil der ausgestiegenen Miner und können dann diesen Einkommensverlust so ausgleichen.

So ist dieses Spiel und das ist quasi klassische strategische Spieltheorie. Keiner kann sich sicher sein, was der andere für Karten hält und so sollte es in einem fairen Wettbewerb ja auch sein.

Anton:

Anton:

Ich habe letztens bei einem selbsternannten Krypto Experten folgendes gelesen:

“Wenn die Kosten sich verdoppeln, dann ist es ja logisch, dass der Preis steigt.”

Und er hat das dann verglichen mit einem Stahlproduzenten: Wenn der Preis vom Stahl steigt, dann würde dieser Produzent ja auch einfach am Ende des Tages den Preis verdoppeln, um wieder seine Kosten decken zu können.

Und ich habe mir das durchgelesen und gedacht, dass das ja eigentlich bescheuert ist. Denn das würde ja in dem Fall implizieren, dass die Miner hier den Preis von Bitcoin bestimmen könnten, was sie definitiv nicht tun.

Das heißt, du hast es ja super erklärt, wenn die Profitabilität es einfach nicht zulässt, dann müssen die Miner abschalten. Dann bereinigt sich der Markt und die gesamte Hash Rate, also die Rechenleistung, geht nach unten.

Aber für die Miner wiederum, die das überleben und noch drinnen sind, ist das natürlich dann eine deutlich profitable Nummer und das wird wiederum neue Miner anziehen. Und so reguliert sich dieses Bitcoin Netzwerk dann oftmals schon von alleine. Das ist schon ein sehr interessanter Mechanismus.

Okay, jetzt sind wir glaube ich ultimativ auch bei dem Thema Preis angekommen. Wieso ist denn das Bitcoin Halving in der Vergangenheit zu so einem Riesenthema geworden und was macht es auch dieses Mal zu so einem Riesenthema?

Matthias:

Matthias:

Die Menschen lieben einfach Voraussagungen, Horoskope etc.

Es gibt valide Daten aus der Vergangenheit: Es ist unbestritten, dass die letzten drei Halvings einfach zu super Zyklen beim Bitcoin geführt haben. Wir haben hunderte Prozent an Rendite gesehen, mit relativ stabilen, gleichen Mustern. Jedes Mal, etwa 90 Tage vor dem Halving, haben wir einen Tiefpunkt im Kurs gehabt und dann, 6 bis 12 Monate nach dem Ereignis selbst, haben wir wirklich einen absoluten Super-Zyklus nach oben gehabt.

Und da haben einige schon den Taschenrechner jetzt gezückt, was denn das bedeuten könnte, wenn das bei diesem Halving wieder so zutrifft.

Aus meiner Sicht ist es halt immer sehr riskant, aus der Vergangenheit fix auf die zukünftige Entwicklung zu schauen. Ich finde das auch ein bisschen unseriös, aber es ist schon extrem spannend. Das ist wirklich die letzten drei Mal exakt immer so eingetreten. Das ist ja wirklich das Faszinierende.

Anton:

Anton:

Und das muss ich auch sagen, das ist wirklich faszinierend. Ich halte da genau wie du ehrlich gesagt nicht wirklich viel von, einfach linear von der Vergangenheit auf die Zukunft zu schließen. Aber es gibt da wirklich unterschiedliche Modelle, die eigentlich zeigen, wie präzise diese vergangenen Halving und die Preisentwicklung danach vonstatten gegangen sind.

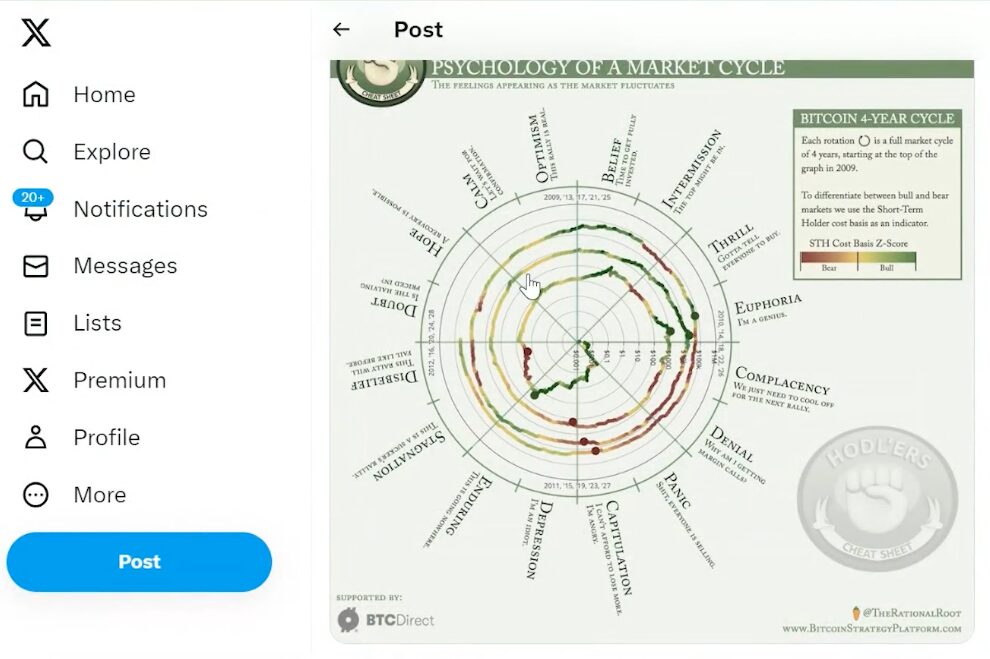

Und eins möchte ich mit dir teilen, Matthias. Es gibt da einen recht bekannten Bitcoiner, der nennt sich Rational Root und der hat folgendes Modell gebaut:

Das Market Cycle Model von Rational Root

Anton:

Diesen Modell zeigt einen Kreis, der eine Art Uhr darstellt. Eine Umdrehung auf dieser Uhr, wenn man so will, ist ein ganzer Halving Zyklus: 4 Jahre. Und die Linie, die man hier sieht, ist der Preis von Bitcoin. Und im Zentrum dieses Kreises ist der Preis bei 0 € und auf dieser Achse ausgehend immer höher und höher und höher.

Und was man jetzt hier sieht, sind einerseits die grünen Punkte; das sind die All-Time-Highs innerhalb eines 4-Jahres-Zyklus.

Andererseits gibt es die roten Punkte, die die Zyklus-Tiefstände markieren.

Da haben 3 von 4 Zyklus-Lows, die letzten drei, eigentlich immer im gleichen Quadranten stattgefunden. Das heißt, wir sprechen hier von einer Abweichung von nur wenigen Wochen innerhalb eines Zyklus. Und mit den Zyklus-Highs verhält es sich nicht anders! Und ich finde das insofern eigentlich interessant, weil es mit einer absoluten Präzision vonstatten gegangen ist.

Würde ich da jetzt irgendwas drauf geben und sagen, dass sich das so wiederholen wird? Da wäre ich sehr, sehr vorsichtig, muss ich ganz ehrlich sagen. Weil hier einfach viele, viele Faktoren mit hineinfließen: Der Supply, also die Anzahl von Bitcoin, ist schließlich nicht die einzige bestimmende Variable und die Marktumstände haben sich auch jedes Mal verändert.

Was sagst du dazu, Matthias?

Matthias:

Matthias:

Vollkommen richtig, was du zum Supply sagst. Gehen wir mal kurz mit einem Beispiel drauf ein.

Ich habe vorher gesagt, dass nach dem Halving dann täglich 450 Bitcoin auf dem Markt kommen werden. Aber wenn zum Beispiel ein Bitcoin ETF eine Verkaufs-Order über 10.000 Bitcoins reingibt, dann sind diese neuen 450 Bitcoins pro Tag an diesem Handelstag wahrscheinlich wurscht. Denn wenn 10.000 Bitcoin auf den Markt kommen, dann wird es wahrscheinlich zu einem Preisverfall kommen.

Und es gibt einige solche großen Bitcoin Halter. Das sind nicht ausschließlich die Bitcoin ETF Firmen wie Blackrock. Sogar das Land Sachsen hat jetzt 50.000 Bitcoins in seinen Besitz bekommen durch einen Bitcoin Betrug! Und wenn das Land Sachsen nun an einem Tag 50.000 Bitcoin auf den Markt bringt, dann wird es mit so Prognosen Modellen aus der Vergangenheit aus meiner Sicht eben sehr schwierig sein, genaue Vorhersagen zu treffen.

Anton:

Anton:

Ja, absolut. Du hast Sachsen genannt. Dann gibt es natürlich noch Celsius und FTX, zwei ganz große Krypto Firmen, die in den Konkurs gegangen sind. Dort wird jetzt der Konkurs abgewickelt, wo die bestehenden Assets, also auch die Bitcoins, die sie gehalten haben, im Endeffekt verkauft werden müssen, um die Schuldner zu bedienen. Da sprechen wir auch von 50.000, vielleicht 60.000 Bitcoin. Das ist nicht zu unterschätzen. Dann die amerikanische Regierung, die hat auch, glaube ich, 200.000 Bitcoins aus dieser Silk Road Nummer und aus Mt. Gox aus den Anfängen der Krypto Zeit. Auch hier wird im Endeffekt in den kommenden Monaten ausgeschüttet, was von der Pleite damals übrig geblieben ist. Das heißt, das kann natürlich alles zu einem Verkaufsdruck führen.

So viel zur Verkaufseite. Die Käuferseite ist ja auch noch ganz interessant, weil mit dem Start des Bitcoin ETF im Januar wurde Bitcoin plötzlich zugänglich für eine Gruppe an Investoren, für die der Krypto Markt vorher eben nicht zugänglich war, aufgrund von entweder eigenen oder regulatorischen Voraussetzungen.

Du hast ja auch die Zahlen verfolgt: Da ist wahnsinnig viel passiert in den ersten paar Wochen, die der ETF an der Börse ist. Mit Fidelity und Blackrock haben wir schon zwei Player, die in Summe 5,5 Milliarden US Dollar da in ihre ETFs reingebracht haben. Das heißt, die halten jetzt gemeinsam 5,5 Milliarden US-Dollar an Bitcoin, stellvertretend natürlich für ihre ETF Investoren. Das ist schon eine Hausnummer. Und gerade der Blackrock ETF hat einen Zufluss von aktuell circa 200 Millionen US-Dollar pro Tag. Das sind ein paar Tausend Bitcoin, das darf man auch nicht unterschätzen. Und es wird etwas brauchen, bis diese ETFs auch wirklich in die breite Masse getragen worden sind.

Jetzt sind die dabei, die diese großen Institutionen im Vorfeld schon eingepackt haben. Also Investoren, die gesagt haben: “Das Ding kommt und dann investiere ich sofort rein.”

Der Rest ist jetzt Marketing. Da muss die, sage ich mal, Marketing Maschinerie anlaufen, um auch Bewusstsein in der Bevölkerung draußen zu schaffen. Und das wird ein bisschen dauern.

Matthias:

Matthias:

Eines möchte ich noch ergänzen: Wenn wir uns rein technisch das Bitcoin Netzwerk anschauen, dann sehen wir eine Geldpolitik, die fixiert ist vom Bitcoin-Beginn in 2009 bis ins Jahr 2140, in dem der allerletzte Satoshi per Mining rausgeht. Das heißt ich kann mich auf dieses Supply Chain Management, wenn man so sagen will, verlassen. Das ist wortwörtlich in den Code gemeißelt.

Das Thema, was du jetzt anspricht, ist das ganze Angebot- und Nachfrage-Thema: Wer hat welchen Bestand an Bitcoin und wer wird zu welchen Preisniveaus kaufen oder verkaufen? Und das ist jetzt diese ganze psychologische Komponente, die da dazukommt. Wo man sich denkt:

“Okay, wer ist wie positioniert? Welches Kursniveau ist für jemanden zum Einsteigen attraktiv und welches Kursniveau ist für jemanden zum Verkaufen attraktiv?”

Und das macht es super spannend, weil jetzt mit diesen ETFs, und deswegen bin ich auch so ein Fan, kann man das messen.

Diese Inflows, also wie viel Geld kommt wirklich rein und wie viel Geld geht von diesem Fonds wirklich raus? Wir sehen das eigentlich fast in Echtzeit, weil ja die Hot Wallets, in denen die Bitcoins hinterlegt sind, alle zumindest bei den Meisten auch offiziell sind.

Man kann da einfach reinschauen, es ist wirklich ein On-Chain-Audit möglich für ein externes Produkt, das ich vielleicht selbst gar nicht nutze. Also wir wissen, wie viel in Inflow und Outflow stattfindet, da kann uns keiner übers Ohr hauen und das macht das ganze Thema so spannend, wer hier wann und wie kauft und verkauft.

Anton:

Anton:

Absolut. Jetzt gibt es da draußen extrem viele Modelle und eines, das sehr, sehr populär war in den letzten Jahren, ist das Stock-to-Flow Modell. Was ist das genau und was hältst du persönlich davon?

Matthias:

Matthias:

Das Stock-to-Flow Modell soll die Härte eines Assets messen und kommt vor allem bei Rohstoffen zur Anwendung. Nicht bei alltäglichen Rohstoffen wie einer Banane, sondern bei Gold. Man misst sozusagen den Goldbestand, also den Stock, der schon da ist, und setzt dann in Relation die Menge an Gold, die pro Jahr neu dazu kommt.

Bitcoin Stock-to-Flow Analyse von PlanB

Anton:

Anton:

Nach dem Halving kommen 450 Bitcoin pro Tag auf den Markt. Mal 365 Tage, also rund 160.000 neue Bitcoin pro Jahr. Derzeit sind rund 19.500.000 Bitcoin auf dem Markt. Das macht einen Prozentsatz von 0,9%, der da neu zur Gesamtmenge dazukommt. Diese 0,9% wären dann also der Stock-To-Flow von Bitcoin.

Matthias:

Matthias:

Genau. Und je geringer quasi der neu hinzugekommene Flow im Verhältnis zu dem schon vorhandenen Stock ist, desto geringer wird dieser Prozentsatz. Und bei Bitcoin nimmt der Prozentsatz ja durch diese Halvings immer weiter ab, weshalb Bitcoin als das härteste Netzwerk in diesem Bereich gilt.

Warum das so ist, sehen wir beim Vergleich mit Gold. Wenn etwa der Preis einer Unze von 2.000 Dollar auf 10.000 Dollar steigt, dann wird der Stock-To-Flow Wert von den derzeitigen 2-3 Prozent weiter ansteigen, denn durch den steigenden Preis rentieren sich alternative Produktionsmittel. Es werden mehr Tonnen Geröll geschüttet durchs Sieb, damit man eben zu diesem Gold kommt.

Das geht bei Bitcoin alles nicht und deswegen bin ich schon ein bisschen skeptisch, dass man so ein Modell des Stock-To-Flow, das sich vielleicht bei Rohstoffen wie Silber wie Gold bewährt hat, auf Bitcoin wirklich anwenden kann.

Und einer namens PlanB hat das aber gemacht. Der hat dieses Stock-To-Flow Modell in den logarithmischen Chart des Bitcoins hineingegeben und hat so Preis-Prognosen gemacht. Und das möchte ich ganz gerne zeigen, denn ich bin diesbezüglich skeptisch.

Bitcoin Stock-to-Flow Analyse von PlanB

Man sieht hier sozusagen den logarithmischen Bitcoin Chart, der hier diese Auf- und Abbewegungen hat, und man sieht hier diese Inflow-Linie in orange. Und wenn man das in diesen Chart hinein gibt, dann müsste aktuell der Bitcoin Kurs zwischen 93.000 und 115.000 US Dollar sein. Aktuell stehen wir aber irgendwo bei 40.000 US Dollar.

Das heißt, das Modell ist aus meiner Sicht eigentlich schon einmal gefloppt, aber trotzdem halten sich noch viele mit diesem Modell auf, weil es vor allem am Ende des Zyklus vorhersieht, dass dann ab April mit dem neuen Preismodell der Bitcoin über diese Million-Dollar-Grenze schreitet. Das solle irgendwann im Jahr 2025 passieren.

Dieses Modell ist aktuell sehr, sehr populär und wird sozusagen herumgereicht von YouTubern und sonstigen Leuten, die versuchen, aus der Vergangenheit abzuleiten, was es für Preise in der Zukunft geben kann. Ich schaue mir das zwar gerne an, aber ganz ehrlich: ich bin da skeptisch, dass man so ein Rohstoff-Modell wie das bei Gold vielleicht funktioniert hat, auf Bitcoin anwenden kann.

Anton:

Anton:

Ja, ich bin da auch skeptisch, schaue mir das aber ganz gerne an.

Ich habe die Frage überhaupt nur aufgeworfen aus genau diesem Grund. Das Stock-To-Flow Modell war unglaublich populär! Ich glaube es ist 2020 auf den Markt gekommen und ich kann mich noch erinnern, dass jeder im letzten Bitcoin Halving Zyklus von davon gesprochen hat und es fast schon wie eine Art anerkannte Kristallkugel war.

Mittlerweile wissen wir, dass es nicht nur von den Zahlen her sehr stark zu hinterfragen ist. Also die Kurve hat sich nicht so entwickelt, wie sie sich entwickeln soll und auch Mathematiker und Statistiker sind hergegangen und haben dieses Modell zerpflückt. Da sprechen wir von Korrelationen, die für Statistiker und Mathematiker keinen Sinn machen; das heißt, wissenschaftlich gesehen ist dieses Modell absoluter Schrott.

Nur ist das noch nicht in der breiten Masse angekommen. Das ist das eine und das andere ist, dass jetzt schon die nächsten Modelle auftauchen. Vielleicht hast du auch von diesem Power Law Modell gehört, dass so angeblich wundervolle Prognosen erstellt hat und noch immer fast schon auf den Dollar oder Euro genau zutrifft.

Auch da würde ich sagen, dass Zuschauer das bitte mit sehr viel Vorsicht genießen sollten. Diese Modelle sind einfach zu 99,9% purer Schrott. Das muss man wirklich mal so sagen und das sind am Ende auch einfach Marketinginstrumente von denjenigen, die sie auch propagieren.

Gut. Das wollten wir an der Stelle mal erwähnt haben. Jetzt steht das Bitcoin Halving an und zum Zeitpunkt der Aufnahme sind es noch rund 3 Monate. Wenn ich jetzt selber noch nicht allokiert wäre in Bitcoin und das Asset aber spannend fände und gerne investieren würde: Was wäre dann deine Empfehlung? Wie sollte man dann in so einer Situation vorgehen? Soll man jetzt auf das Halving warten? Soll man jetzt sofort alles reinlegen, was man reinlegen will? Oder gibt es eine bessere Lösung?

Matthias:

Matthias:

Also es gibt aus meiner Sicht eine supertolle Lösung, wenn ich in Assets investieren möchte, die so hochvolatil wie Bitcoin sind: Der Dollar Cost Average. Das heißt, ich kann bei vielen Anbietern auf täglicher Basis einen Dauerauftrag, also einen Sparplan, mit Euros einrichten.

Sagen wir zum Beispiel jemand möchte 10.000 € in Bitcoin investieren. Warum sollte er dann nicht zum Beispiel einen wöchentlichen Auftrag machen mit 500 € und das ganze zwanzigmal durchführen lassen?

Dann hat das sozusagen das Halving Event auf jeden Fall überstanden. Und man kann ja auch nebenbei nochmal unabhängige Käufe tätigen. Aber ich finde es super sinnvoll, wenn man diesen geplanten Betrag, der ja natürlich nur einen gewissen Anteil am Gesamt-Portfolio ausmachen soll, über einen gewissen Zeitraum streckt. Vielleicht wird es ja noch mal günstiger vom Halving! Dann kaufe ich sozusagen nochmals günstiger peu a peu ein. Und das finde ich ganz einfach eine super tolle Methode. Jeder Anbieter da draußen, der wirklich reguliert ist, bietet so eine Möglichkeit an und da muss man einfach nur das eins zu eins zusammenzählen.

Anton:

Anton:

Und der Zeitraum, über den du so einen Dollar Cost Averaging machen würdest, wäre in etwa wie lang?

Matthias:

Matthias:

Na ja, das ist jetzt natürlich interessant. Ich würde auf jeden Fall jetzt anfangen, weil wir bereits drei Monate vor dem Halving sind, und vielleicht schauen, dass ich bis sechs Monate oder neun Monate nach dem Halving das laufen lasse, wahrscheinlich bis Jahresende.

Und wenn dieser Zyklus dann wirklich kommt, dann kann ich ja meine Anteile, die ich günstig eingekauft habe, auch wieder verkaufen. Vielleicht verkaufe ich nur mal ein Drittel oder vielleicht nur mal die Hälfte und behalte mir das andere und fange dann vielleicht wieder mit dem Sparplan an, wenn sich die ganze Situation beruhigt hat. Denn das weißt du auch: Die All Time Highs bei Bitcoin, die sind zeitlich in ganz, ganz kurzen Sprüngen. Das heißt, wir reden hier von ein, maximal zwei Tagen, wo das All Time High da ist.

Da heißt es schnell dabei sein, die Verkaufs-Order dann reinzugeben, weil dann erfahrungsgemäß der Kurs relativ schnell erstmal wieder nach unten geht, bevor er dann weiter steigt. Aber es geht einfach extrem schnell in diesen ganzen Spaß und da muss man vorbereitet sein.

Anton:

Anton:

Dann vielleicht letzte Frage: Hast du eine für dich eine Preisvorhersage, wo du sagst: “Da wird es jetzt hingehen”?

Matthias:

Matthias:

Ja, also ich lehne mich aus dem Fenster. Ich sag: 2024 wird wirklich ein gutes Bitcoin Jahr. Ich glaube, dass wir ein All Time High sehen werden. Wir hatten das letzte All Time High, das weißt du, November 2021 bei circa 69.000 US Dollar und ich glaube, dass wir dieses All Time High sehen werden. Wann? I don't know. Es wird irgendwann einmal passieren. Vielleicht passiert es auch erst Anfang 2025, aber ich glaube, dass wir auch nach dem letzten positiven Jahr mit circa 170% Rendite wieder ein positives Bitcoin Jahr sehen werden. 2021 war dafür ein schlechtes Jahr für Bitcoin; da hatten wir 40-50% Minus, wenn nicht sogar noch mehr.

Aber ich glaube, dass wir auf jeden Fall aufgrund der Bitcoin ETFs und der Zinssenkungen, die ja in den USA vor allem anstehen, hier ein super tolles Umfeld bekommen für so High Risk Assets, wie es eben Bitcoin ist.

Das muss man auch wirklich nochmal sagen: Es ist hochspekulativ, aber es bietet halt ein sehr attraktives Chancen-Risiko-Verhältnis und aus meiner Sicht gehört Bitcoin in jedes Portfolio und deswegen sollte man sich auch damit beschäftigen…unter anderem natürlich mit unserem Crypto Wingmen Kurs.

Anton:

Anton:

Vielen Dank für die Überleitung, dann muss ich sie nicht machen. Wir arbeiten ja gemeinsam an der Crypto Wingmen Plattform. Das ist eine Ausbildungs-Plattform rund um das Thema Kryptowährung und im Endeffekt Krypto-Werte.

Unsere Mission ist es, Menschen auf dieses Thema, das uns so sehr am Herzen liegt, vorzubereiten und ihnen die Chance geben, sich mit dieser neuen Asset-Klasse frühzeitig zu beschäftigen, weil es ist wirklich tatsächlich sehr, sehr früh. Denn auch wenn jetzt Bitcoin durch alle Schlagzeilen geistert, es sind “nur” um die 500 Millionen Menschen aktuell im Kryptomarkt aktiv.

Das ist ein verschwindend geringer Prozentsatz weltweit gesehen. Also da gibt es noch einen langen Weg zu gehen und unsere Vision ist mehr und mehr Menschen auf diesen Weg mitzunehmen und auch an die Hand zu nehmen, um sie in diesen Bereich einzuführen: Die Fragen zu beantworten, die Unwägbarkeiten, auf die man da trifft, zu lösen. Ich würde uns natürlich freuen, wenn wir zwei ja dann die jeweiligen Leute auch in unserem Kurs begrüßen dürfen.

An der Stelle, glaube ich, sollten wir einen Wrap-Up machen.

Also zusammengefasst:

Es werden jetzt nur noch 450 Bitcoins, nicht mehr so wie zuvor 900 Bitcoins, pro Tag auf den Markt kommen. Das heißt die Anzahl der verfügbaren Bitcoin im Markt nimmt ab. Das ist sozusagen die Angebotsseite. Aber wir wissen: Preis ist immer eine Funktion von Angebot und Nachfrage. Und bei der Nachfrageseite haben wir sehr spannende Wochen erlebt mit dem Bitcoin ETF, der jetzt sozusagen die Tore geöffnet hat für viele neue Investoren, in diesen Markt zu kommen.

Also hier sind wir eigentlich auch recht positiv gestimmt. Wir gehen zwar beide nicht davon aus, dass sich diese Prognose-Modelle, die da draußen in der Welt herumgeistern, in irgendeiner Art und Weise als wissenschaftlich korrekt herausstellen werden. Und wir gehen auch nicht davon aus, dass sich die Vergangenheit genauso wiederholen wird wie die Zukunft. Wir sind Advokaten dessen, sich die Situation anzusehen und zu versuchen zu verstehen, welche Faktoren hier jetzt wirklich im Spiel sind.

So sollte jede Situation für sich bewertet werden. Weil diese Situationen sind einzigartig und darum wiederholt sich ja die Geschichte nicht immer eins zu eins. Ich glaube, das ist eine faire Zusammenfassung, oder hast du noch etwas hinzuzufügen, Matthias?

Matthias:

Matthias:

Wichtig ist es, diese Zyklen kennenzulernen und zu sehen: Wo kann ich wie ablesen, in welchem Stadium des Zyklus wir sind? Das lernst du unter anderem auch in unseren Crypto Wingman Kurs, den es aktuell als Einführungsrabatt um 50 % reduziert gibt. Das möchte ich nicht unerwähnt lassen.

Anton:

Anton:

Super Matthias, habe mich sehr gefreut mit dir quatschen zu können und wir hören uns.

Matthias:

Matthias:

Vielen Dank, lieber Anton.

Die Bitcoin Halving Prognose zusammengefasst

Das waren ganz schön viele Infos auf einmal! Deswegen fassen wir dir die Prognose der Crypto Wingmen nochmal zusammen.

Die Ausgangslage a.k.a "Was ist bei den letzten Halvings passiert?"

Bisher gab es drei Bitcoin Halving Events - und jedes Halving ging bisher mit einem ähnlichen Bitcoin Kursverlauf einher:

- Tiefpunkt rund 3 Monate vorm Halving

- Super-Zyklus 6-12 Monate nach dem Halving

Bringt auch das Halving 2024 den Super-Zyklus?

Das kann niemand wissen. Denn so verlockend es auch sein mag: Von der Vergangenheit auf die Zukunft schließen ist zwar verlockend, aber nicht aussagekräftig! Denn letztendlich beeinflusst das Halving "nur" den Bitcoin-Supply, welcher nicht der einzige, sondern einer von vielen Faktoren in der Kursbildung ist.

Wie seriös sind populäre Modelle zur Prognose zum Bitcoin Halving?

Anton und Matthias haben im Interview zwei an Beliebtheit gewinnende Modelle besprochen: Eines von Bitcoiner Rational Root und andererseits eine Anwendung des Stock-to-Flow Modells auf Bitcoin.

Das Fazit: Beide Modelle sind in der Meinung unserer Crypto Wingmen nicht geeignet, um verlässliche Prognosen für den Kursverlauf zu erstellen.

Einschätzung der Crypto Wingmen zum Preis nach dem Bitcoin Halving

Nachdem Anton und Matthias festgestellt haben, dass es keine sichere Prognose geben kann, haben sie sich vorsichtig für eine eigene Einschätzung aus dem Fenster gelehnt. Matthias prognostiziert ein gutes Bitcoin-Jahr und tippt sogar darauf, dass Bitcoin das bisherige All-Time-High von fast 69.000$ überschreiten könnte.

Wie investiert man am besten zum Bitcoin Halving?

Matthias empfiehlt allen, die jetzt in den Markt einsteigen wollen, den Dollar Cost Average. Das ist quasi ein Dauerauftrag im Sinne eines Sparplans: Anstelle auf einen Schlag für 10.000 Euro Bitcoin zu kaufen, kannst du auch z.B. 20 Wochen in Folge für je 500 Euro Bitcoin kaufen und so der hohen Volatilität von Krypto ein Stück weit entgegenwirken.

Matthias' konkreter Vorschlag zum Halving: Jetzt anfangen zu investieren und die Gesamtinvestitionssumme aber bis zum Ende von 2024 zu strecken.